¿Usted está pensando en su jubilación? Probablemente no. Pero llegado ése día, los ingresos mensuales dependerán -en alguna medida- de la planificación que haya realizado, y eso se compone de las cotizaciones obligatorias y voluntarias aportadas durante toda la vida laboral. ¿Pero cuánto dinero necesitará?

En Revista Valora te entregaremos importantes claves para comprender nuestro sistema de pensiones y ser un agente activo de tus ahorros.

¿Qué saber de las AFP?

Lo primero que hay que tener en consideración es que del total del sueldo bruto, la AFP recauda el 10%, porcentaje que se destina de manera íntegra a la jubilación. Además, las AFP cobran comisiones, las cuales también se obtienen del sueldo bruto.

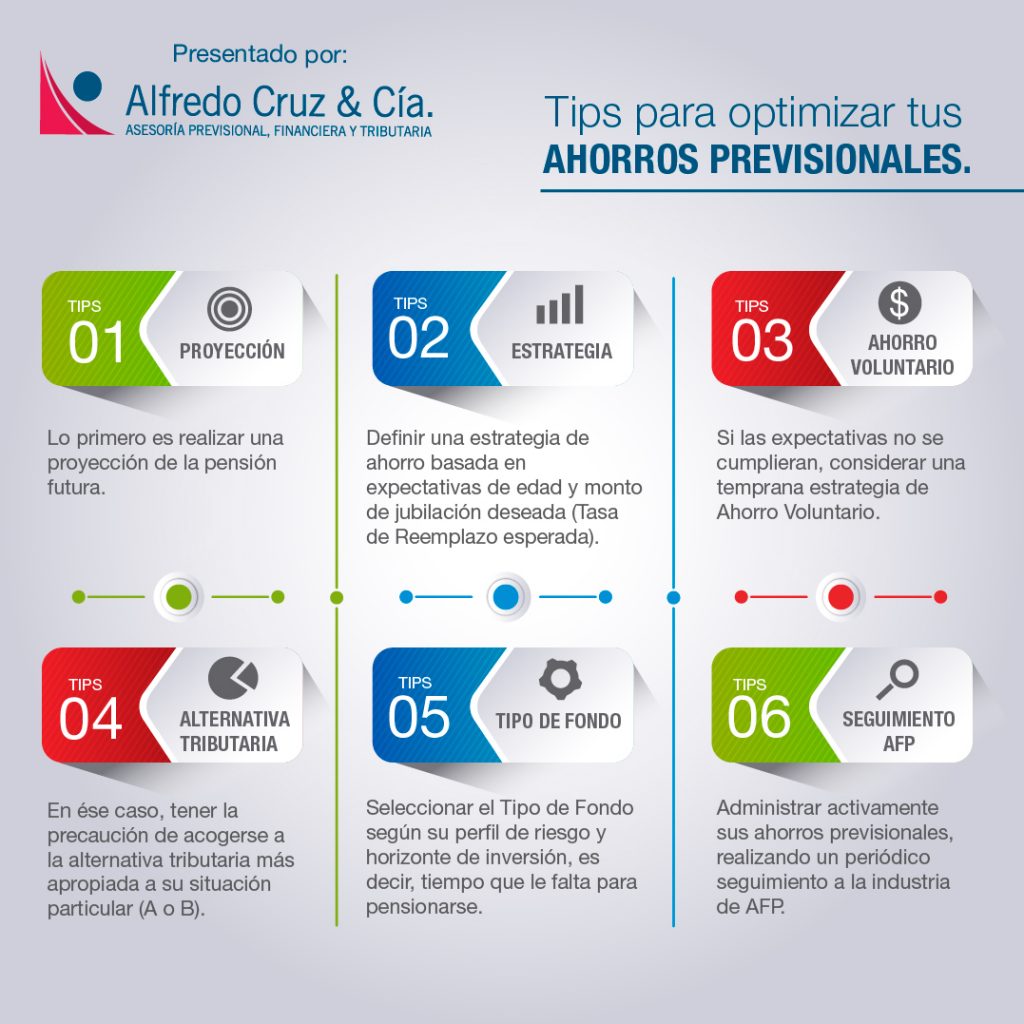

Según explican desde la Consultora Previsional, Financiera y Tributaria, Alfredo Cruz y Cía., hay que tener muy claro que durante los primeros años de cotizaciones, los afiliados deben privilegiar una administradora con una comisión baja.

Por el contrario, Con un saldo superior a los $9 millones aproximados, las personas deberían optar por una buena relación entre comisión y rentabilidad.

¿Dónde se invierten nuestros ahorros?

Nuestras cotizaciones previsionales son administradas por cada AFP, quien dispone de 5 fondos en los cuales se distribuye un nivel de exposición a los mercados. El fondo A es el más expuesto a los vaivenes de las economías globales, mientras que el E es considerado un instrumento poco riesgoso ya que invierte los ahorros en otro tipo de instrumentos.

Los afiliados son libres de escoger el fondo en el que quieran invertir sus ahorros, así como la elección de la Administradora que invierta ese capital.

¿En qué fondo debo estar?

Desde Alfredo Cruz y Cía. indican que por ningún motivo se deben seguir recomendaciones de cambios de fondos. “Las personas jóvenes y menores a 50 años deberán estar en fondos de mayor riesgo, para maximizar sus ahorros de la manera más eficiente y segura. Después deberán proteger sus ahorros en fondos más conservadores”, explican.

![]() Artículos relacionados

Artículos relacionados

Cotice siempre por el 10% real de sus ingresos

Si tiene ingresos extras, ya sea como trabajador independiente- Freelances, o de manera informal, debería ahorrar un 10% de esos ingresos a través de un APV (Ahorro previsional Voluntario). Dependiendo de los años de rentabilidad de un APV, estos pueden llegar a incrementar más de un 25% una pensión.

Si una persona ahorra durante toda su vida laboral, el 70% de esos ahorros estará compuesto por rentabilidad y un 30% de aportes obligatorios.

También se debe estar al tanto de que existe un Tope Imponible, el cual determina el descuento máximo en cotizaciones. Para este año el máximo es de 78,3 UF, es decir, algo así como $2.115.000 mensuales. Por ende, para un sueldo es superior a esa cifra, la AFP descontará solo hasta $211.500 mensuales.

Quienes perciben una renta mayor al tope, deberían realizar ahorros complementarios por la diferencia del 10% que no cotizan por estar topados.

¿Cuánto dinero necesito para mi jubilación?

Se estima que para la jubilación, una cifra ideal está cercana al 70% del promedio de la renta percibida durante los últimos 10 años. Con dicho monto se debería mantener la calidad de vida, entendiendo que ciertas responsabilidades atingentes al ciclo de vida deberían estar resueltas.

Una persona que se jubila a los 65 años necesita aproximadamente de $6 millones de pesos para financiar 1 UF de Pensión. En el caso de las mujeres, que pueden optar por una pensión 5 años antes, el capital necesario es mayor.

Una mujer con $80 millones de saldo acumulado podría aspirar a una pensión por renta vitalicia simple cercana a los $350.000 mensuales, dependiendo de ciertos factores propios de la composición familiar de la persona.

Revista Valora Estrategias para tu Futuro

Revista Valora Estrategias para tu Futuro