Es unánime: no es el mejor momento para optar a una renta vitalicia, y es que las bajas tasas con las que se calculan ofrecen rentas poco atractivas a los futuros pensionados. Con esto, cabe preguntarse si vale la pena esperar a que repunten o es recomendable considerar otras opciones.

Para entender el mal periodo que están pasando las rentas vitalicias, es importante comprender cómo se inicia el proceso de pensión de un trabajador.

A grandes rasgos, cuando un afiliado cumple con la edad legal de jubilación o cumple con los requisitos para acceder a una pensión anticipada, debe iniciar su trámite de pensión.

Esto se hace solicitando una consulta y oferta de pensiones, por retiros programados y rentas vitalicias, a través del SCOMP (Sistema de Consultas y Ofertas de Montos de Pensión).

En este, las compañías de seguros ofertan rentas vitalicias, inmediatas, diferidas y garantizadas.

Para ofertar, consideran variables como las expectativas de vida de la persona, tasas de cálculo (que están históricamente bajas) y el capital acumulado, con el cual ofrecen una renta a cambio de éste.

Esto quiere decir que, al contratar una renta vitalicia, la persona cede su capital a cambio de una renta de por vida.

En este mismo certificado de ofertas, estarán las propuestas de las AFP a través de retiros programados.

En este caso, el capital acumulado se sigue invirtiendo en fondos de renta fija, con lo cual, está expuesto a los vaivenes de estos fondos (que no suelen ser muy drásticos, pero que tiene sus momentos, como el año pasado, cuando se ajustaron las tasas de interés).

¿De qué tasas están hablando?

Cada compañía de seguros utiliza su propia tasa para ofertar rentas vitalicias, y eso depende de factores como riesgo, proyecciones de la compañía y el factor aplicado. Por esto, cada compañía ofertará distintos montos, aunque no varían en demasía respecto a otras ofertas.

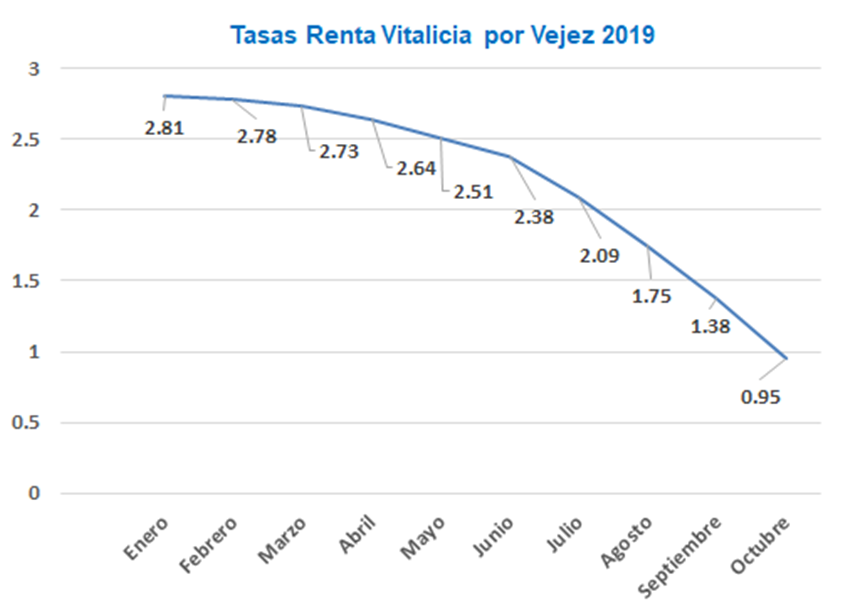

Las tasas que utilizan las compañías de seguros para el cálculo de rentas vitalicias han estado a la baja desde hace 10 años, y lo peor, es que durante 2019 tuvieron su periodo más bajo, tal como lo indica el siguiente gráfico.

¿Qué opción tomar? Una renta vitalicia o retiro programado

Ante la baja de las tasas de interés, los asesores previsionales de Alfredo Cruz y Cía, afirman que se debe actuar con mayor cautela antes de optar por una u otra modalidad.

La guía de los asesores previsionales es crucial para profundizar sobre la situación de cada afiliado y de esta forma, tomar una decisión que sea conforme a la persona.

Con las bajas tasas de rentas vitalicias, los asesores suelen recomendar no optar por ellas, a la espera que estas repunten.

Sin embargo, Francisca Cruz explica que no es un camino seguro de tomar, sobre todo si este año las tasas se mantienen o bajan incluso un poco más.

“Si una persona estaba evaluando una renta vitalicia en enero de este año, y optó por postergar la decisión a cambio de esperar un repunte, hoy se encuentra con una situación más compleja, ya que no sólo el monto ofertado es menor, sino que además, debe considerar el tiempo de no pago de pensión, lo cual es bien relevante” Explica Berardita Infante, Asesora Previsional de Alfredo Cruz y Cía.

Los asesores lo explican con un análisis de caso, el cual mide el impacto de postergar la edad de jubilación, a la espera de una mejor pensión o que las tasas repunten:

«Si una afiliada, soltera, viuda o divorciada con 60 años y saldo CCI UF 4.000; continúa trabajando con una renta de 40 UFs, pero no hace más aportes: Pensión aproximada 60 años: 17 UF (cnu 230) y su tasa de reemplazo sería de 42,5%. Si no se pensiona y su capital aumenta un 4% real anual los siguientes 5 años, este podría llegar a UF 4,867, su pensión a 23 UF (cnu 210) y su tasa de reemplazo a 57%. (este ejemplo también es aplicable a un hombre)

Efectivamente la pensión aumenta en 35% al posponer, pero deja de percibir UF1.020 (17 UF x 60 meses) lo que significa un 25% de su capital a los 60 años, el que permitirían financiar algún proyecto que genere más que las 6 UFs de diferencia en pensión.»

Para Jorge Claude, vicepresidente ejecutivo de la Asociación de Aseguradoras de Chile (AACH) no hay una receta única para todos.

“A algunos les conviene esa estrategia, a otros no tanto. Por ello, recomendamos asesorarse, para tomar la mejor decisión, en función de la realidad y disposición a tomar riesgos de cada afiliado”

Desde su punto de vista, la asesora Francisca Cruz, las tasas para el cálculo de rentas vitalicias están bajas y fluctúan en un 1.16%.

“Dentro de la industria incluso no se descarta otra baja para este 2020. No descartamos esta modalidad de pensión como opción, pues representa una tranquilidad de contar con una renta mensual fija, ajustada en UF”.

Eso puede entregar tranquilidad a ciertos afiliados, sobre todo si no contarán con otros ingresos a futuro.

Si un afiliado está pensando en iniciar su trámite de pensión, “nuestra recomendación es que opte por un retiro programado, donde el capital ahorrado seguirá siendo de su propiedad”, señala Cruz.

De esta manera, continua Cruz, podrá acceder al pago de una pensión, “mientras puede darse el tiempo de esperar a que las tasas de rentas vitalicias repunten y, si así lo desea, optar por un contrato por esta modalidad”.

Si la renta fija está mal, ¿dónde se pueden resguardar los fondos? Todo depende de los fondos de pensiones en los que puede participar la persona según su edad. Si es pensionable deberá moverse en el B, C y D.

El futuro panorama de las Rentas Vitalicias

La incógnita es si en el algún momento mejorará el panorama para pensionarse a través de rentas vitalicias.

Para Claude, durante este año las rentabilidades han sido positivas en todos los fondos de pensiones. “Incluso, los fondos de pensiones de renta fija y, producto de las correcciones de tasas, obtuvieron un buen desempeño”.

La experta de Alfredo Cruz y Cía. indica que “siempre habrá un factor de riesgo, porque podría darse que tanto los retiros programados estén muy bajos y lo mismo para las rentas vitalicias”

En este sentido comenta que “el riesgo más grande es irse a una renta vitalicia y no poder cambiarse a un retiro programado”.

Desde la AACH señalan que cuando las tasas vuelvan a subir, los fondos de renta fija van a caer, y el saldo en la cuenta individual va a ser inferior.

Por otra parte, al subir las tasas, la rentabilidad de los fondos va a ser superior, si se puede esperar un par de años.

Adicionalmente, las ofertas de rentas vitalicias de las compañías van a estar adecuadas a la nueva realidad de rentabilidad de las inversiones, y por lo tanto, serían más altas que las actuales.

Pero otra incógnita es si el modelo de rentas vitalicias de Chile ¿sigue siendo conveniente? ¿Cuál es la mejor alternativa en estos momentos?

Para el gremio de las aseguradoras siempre es mejor, desde el punto de vista de los riesgos, tomar una renta vitalicia, que inmuniza al pensionado frente a las fluctuaciones financieras.

También al riesgo de longevidad: aunque viva muchos años, la compañía le va a seguir pagando la misma cantidad de UF mensuales, mientras viva.

Para ellos, desde el punto de vista financiero, es recomendable postergar la jubilación lo más que se pueda, porque se produce un doble efecto: suben los fondos de la cuenta individual, y a la vez la expectativa de vida disminuye. Ambos efectos se traducen en un aumento de la pensión mensual

Revista Valora Estrategias para tu Futuro

Revista Valora Estrategias para tu Futuro