Se han hecho esperar, sin embargo, el próximo año se aproxima con varios cambios, entre los que destacan modificaciones al tope imponible y la entrada en vigencia de las nuevas tablas de mortalidad. Todos los efectos de estas variaciones los puedes conocer en la siguiente nota.

Por Javier Aramburu García.

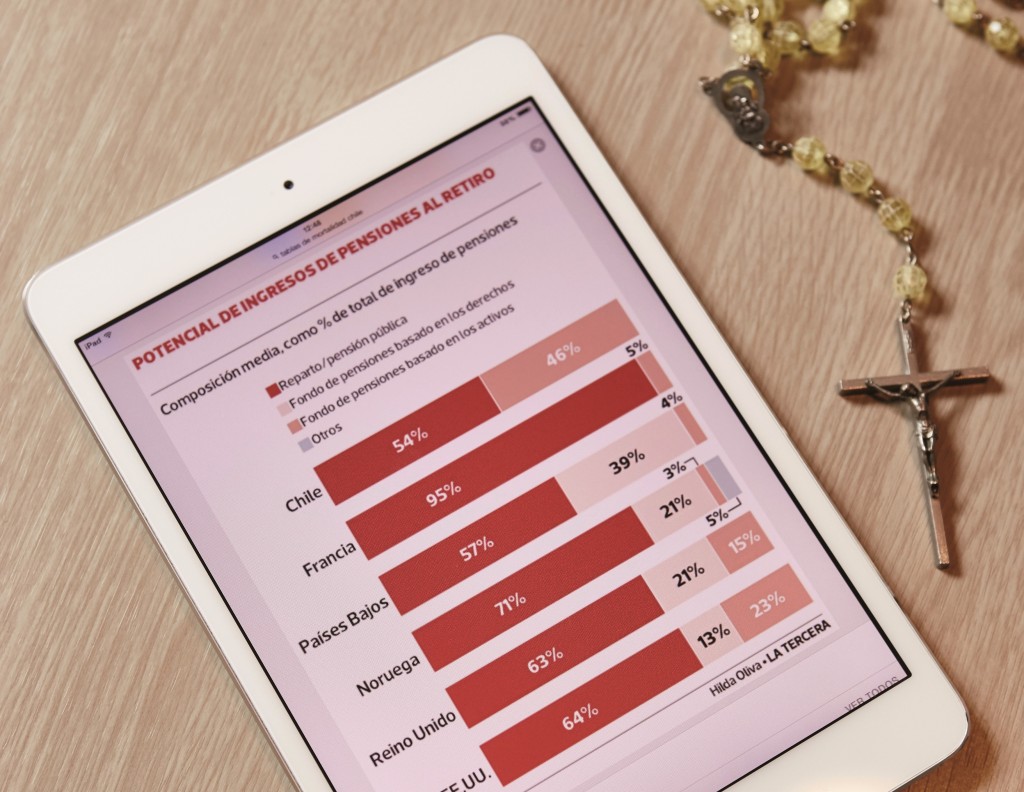

El 2015 ya está terminando y aunque en temas previsionales no hubo cambios significativos, la Comisión Bravo finalmente entregó su análisis con una serie de propuestas que buscan perfeccionar el sistema e incrementar el monto de las pensiones.

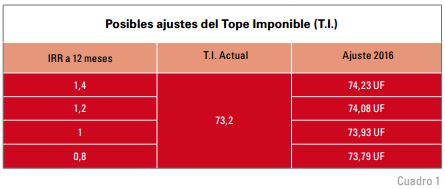

Sin duda éste es un tema país de gran relevancia, que a pesar de haber generado amplias polémicas, en términos concretos no ha modificado en ningún aspecto el actual modelo. No obstante, para el 2016 sí se realizarán 2 cambios -que nada tienen que ver con la Comisión- pero que podrían incidir en los montos del ahorro final para las pensiones. Nos referimos al ajuste del tope imponible, que cada año, en enero, realiza la Superintendencia de Pensiones, y a las nuevas tablas de mortalidad que comenzarán a regir a partir de julio próximo, las que se basan en las nuevas expectativas de vida de la población chilena.

Tope Imponible

Partamos por definir qué es el tope imponible. Se trata del límite o techo máximo de renta sobre el cual una persona realiza su cotización obligatoria mensual. Este año es de 73.2 UF, es decir, aunque los trabajadores perciban una renta mayor, solo cotizan hasta este límite.

Un incremento de este monto implica que quienes están en ese tramo, deberán aumentar su aporte en igual proporción al alza establecida, al igual que lo hace el tope para el Seguro de Cesantía (109.8 UF).

Pero, ¿a quiénes afecta este ajuste y de qué forma? Esta modificación trae consigo efectos para los trabajadores y los empleadores. En el caso de los primeros, si se trata de rentas que superan este límite, verán afectada la cotización en su cuenta individual.

Para aquellos que desempeñan trabajos pesados (1% o 2% según sea el caso), deberán ajustar ese porcentaje en base al tope que se fije el próximo año. En la misma línea, los empleadores que tengan colaboradores que realicen este tipo de labores, deberán cotizar su parte, lo que tendría algún impacto en el Seguro de Invalidez y Sobrevivencia, que se tasa por 1.25%, calculado en base al tope imponible.

Respecto al Seguro de Cesantía, que se compone con un aporte de 0.6% por parte del trabajador y 2,4% del empleador, y que se ajusta en base al tope imponible, también tendrá una variación de ese porcentaje en relación a su nuevo límite máximo.

Tablas de Mortalidad

Las tablas de mortalidad son una herramienta utilizada para el cálculo de las pensiones e indican las proyecciones de vida que tiene la población en Chile. Éstas son ajustadas a medida que las expectativas de vida se incrementan, para así nivelar los pagos para que sean capaces de cubrir una mayor cantidad de años.

Si bien las tablas fueron ajustadas en marzo de 2015, a partir del 1 de julio del próximo año comenzarán a regir unas nuevas, que serán utilizadas para el cálculo de Retiros Programados y Rentas Vitalicias.

Las principales modificaciones son que las mujeres afiliadas al sistema de pensiones que en 2016 tengan 60 años, que es la edad legal de jubilación, vivirán en promedio hasta los 91,09 años (1 año, 11 meses más respecto de las actuales cifras). La mayor sobrevida impacta con una baja de 3,42% en las pensiones por Retiro Programado.

En cuanto a los hombres, cuya edad legal de jubilación es a los 65 años, vivirán en promedio 11 meses más, es decir, hasta los 85,6 años, generando un menor ingreso de 3.06% para Retiros Programados.

En el caso de las Rentas Vitalicias el impacto será levemente menor. Las compañías de seguros utilizan otros sistemas que incluyen variables técnicas para el cálculo de sus reservas.

Para quienes ya se encuentran pensionados, el panorama se mantiene igual al actual. De hecho, la Superintendencia de Pensiones (SP) y la de Valores y Seguros (SVS) aseguraron que este ajuste no es retroactivo.

Pero, ¿qué hacer si se está cercano a la edad de jubilación? La recomendación es no apresurar ni retrasar una decisión de pensión por este tipo de variables. Es fundamental estudiar la situación particular del afiliado y verificar si cumple o no con el requisito de la Pensión Anticipada.

La ley estipula que para acceder a ésta, la persona debe tener un capital suficiente para financiar una pensión equivalente al 70% del promedio de remuneraciones de los últimos 10 años anteriores a la fecha de jubilación.

Para algunos resultará muy conveniente, pero quizás para otros lo más apropiado sea seguir cotizando, aunque entren en vigencia las nuevas tablas, y de esa forma continuar aprovechando la rentabilidad que produce el interés compuesto.

Comments

comments